第12節課是本學期的倒數第二節課,我剛剛開始嚐到教學的愉快滋味便要告別,自然是萬般不捨。唯有繼續努力備課,希望不辜負和同學們相處的時光。

(相關舊文:創業維艱)

上次提到,學期末已至,不少快畢業的同學已開始密集地見工。而今天我們要講三間偉大企業(Apple、Amazon、Netflix)的故事,於是我刻意把一些理論融入「見工需知」中,希望引起他們的注意,加深印像。

要講偉大企業,如何定義「偉大」?我用的是著名商管書Good to Great。這本書由大學教授Jim Collins在2001年寫成,很快就一紙風行,至今賣出400萬本,讀者遍全球。我當年初入職場,加入一家大企業當Management Trainee,我們那組在培訓後的group presentation中被評第一,每名組員得到的獎勵,就是這本書的精裝版。我不知其他組員後來有沒有看此書,我自己倒是喜歡得不得了。它仔細描述成就偉大企業的七個元素,寫得很好,只可惜那些被選為「A+」的公司,大部份都不是香港人熟悉的企業,有些更在金融海嘯中沒頂,所以不能用在課上。我只按照那些元素,另挑我認為符合描述的公司,並集中講三個元素:The Hedgehog Concept、A Culture of Discipline、The Flywheel Effect。

The Hedgehog Concept:這是我最喜歡的單元。如何為一家企業找到符合其Hedgehog concept的定位,和我們如何為自己的職業生涯找到定位一樣,就是要找到自己做得比別人好、熱愛做和能帶來持續收入的工作。這方面創立Apple的Steve Jobs是表表者,因為他聞世的能耐之一,就是專注和簡化,尤其在摸清楚公司的定位(或產品的定位)後,堅持不做和Hedgehog Concept無關的事。

我向同學們解釋後,還請幾位同學試試以自己,或自己喜歡的YouTuber或KOL作分析 – 那些超乎常人般成功的人,必然找到符合自己Hedgehog Concept的陣地,並堅守下去。

(相關舊文:尋找自己的火花)

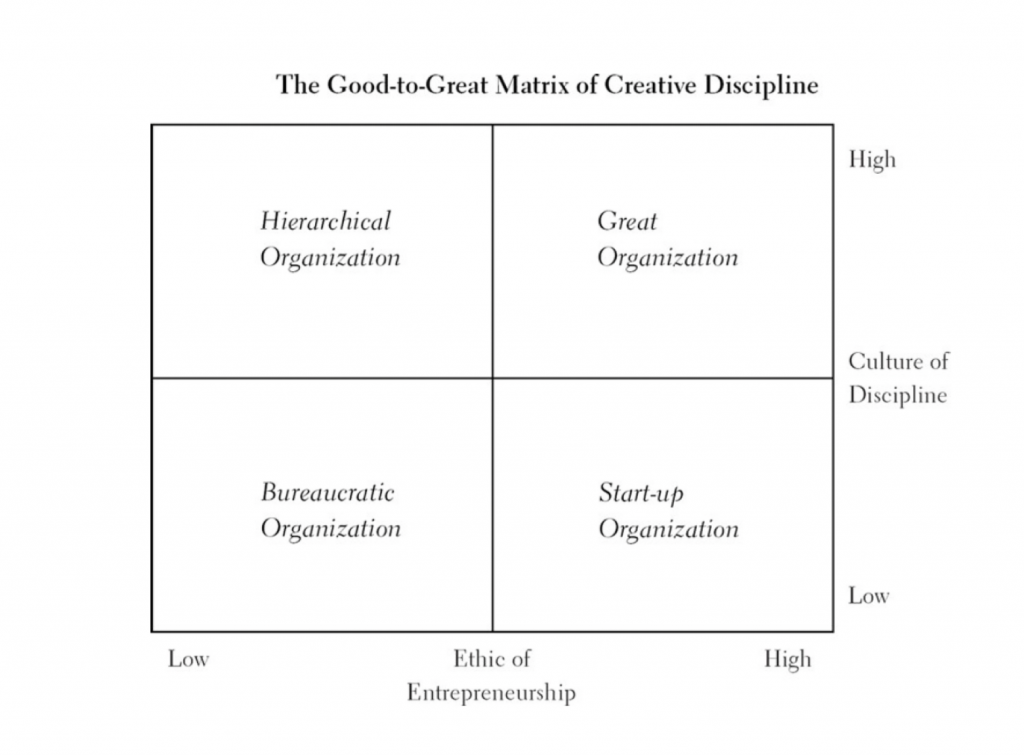

A Culture of Discipline:許多初創最終無法成為為偉大企業,因為在成長過程中,隨企業的人事、管理、制度等日趨複雜,漸漸留不住喜歡創新和挑戰的人才,反而把不介意因循的人留了下來。Good to Great有個簡單的分類來說明這點:

我向同學解釋了這個圖後,問他們能想到以上分類的任何一個例子嗎?同學們的反應挺踴躍,而且不出我所料,其中包括管理不善的學校(Bureaucratic Organization,行政混亂、人才凋零)。我以Netflix來說明Great Organization(制度完善、唯才是用)的特徵,並鼓勵他們努力加入這樣的企業學習,不少同學點頭示意。

Netflix之所以符合Great Organization的條件,一個重要的原因是他們重視Talent Intensity(人才密度)。Jim Collins早就在Good to Great中講過,一間好公司不是靠制度去管理人才(立心不良的人如何管理?),而是在甄選新人時,只挑選那些夠自律的人,這些人不必靠制度去控制。Netflix強調Freedom & Responsibility的企業文化,是其成為Great Organization的重要基石。

(相關舊文:Netflix裁員 士氣反升?、年假任放公數任出)

The Flywheel Effect:三項因素中,最容易理解的是The Flywheel Effect,但這也是最考功夫、最難達到的;因為它要求企業在找到Hedgehog Concept後,持續不懈地向同一目標、日復日地最好1000件小事。

我認為Jeff Bezos領導的Amazon是此中的表表者。以前就寫過,Jeff Bezos以超長線眼光來建立自己的網上零售王國Amazon,堅持不問短期表現,只以顧客最大利益來營運,深信長期回報必勝。沒想到Jim Collins這回竟和我想到同一點上 — 他在Good to Great的網站上,加入當時寫書時沒有的企業來說明「飛輪效應」,舉的例子正是Amazon。

講完這些理論後,我想到最有效的學習方法,是要求同學們以小組形式,挑一家他們喜歡的企業,按Good to Great的框架來作分析。可惜這我把這節課放到太後,同學們恐怕沒足夠時間作準備。如果將來有機會再教這門課,一定要重新規劃才行。

***

本文為2024年香港中文大學(CUHK)新聞系本科課程Public Relations for Entrepreneurs第十二節課的概要